Не беспокойтесь о людях, ворующих ваши идеи. Если ваши идеи хоть сколько-нибудь хороши, вам придется проталкивать их через людские глотки. Говард Эйкен.

1. Что такое “финансовая модель”?

Финансовая модель – компьютерная модель денежных потоков компании или отдельного проекта, имитирующая прошлую, текущую, будущую или предполагаемую операционную деятельность в финансовых оценках. Фактически, это структурированный набор расчетов, генерирующий варианты оценки финансового результата путём изменения исходных параметров.

Основу модели составляют числовые данные, которые с необходимой степенью детализации характеризуют операционную, финансовую и инвестиционную деятельность. Для большинства моделей используются временнЫе, количественные и стоимостные данные.

Другими словами, вся деятельность компании или состав проекта приводится к виду единого денежного потока, состав которого увеличивается или уменьшается, в зависимости от различных внутренних и внешних факторов.

Обычно модель строится по трехступенчатому принципу:

Характеристики хорошей финансовой модели:

- Хорошо структурирована – легко разобраться

- Прозрачные расчеты — легко проверяема

- Удобна в сопровождении – легко изменить

- Соответствует поставленной задаче

- Оправдывает затраченные усилия

- Соответствует экономической логике

- Максимально автоматизирована – не требует дополнительных правок

- Не применяются формулы длинной в несколько строк – делайте промежуточные расчеты

2. Зачем создаётся финансовая модель?

Финансовая модель является «макетом» реального бизнеса. Так как одним из ключевых аспектов, которые интересуют инвесторов, является возврат инвестиций, в первую очередь наиболее важными показателями проекта они считают:

- Надежность проекта (риски невозврата вложенных денег должны быть минимальны)

- Сроки (деньги должны вернуться как можно быстрее)

- Отдача (прибыль проекта должна быть больше, чем если бы инвестор положил эти деньги в надежный швейцарский банк под 3-5% годовых).

Для оценки этих и других параметров, с точки зрения наглядности, гибкости и удобства анализа различных вариантов проекта, наилучшим решением является финансовая модель.

3. Как используется финансовая модель?

Финансовая модель, являясь «действующим макетом бизнеса», позволяет пользователю проиграть несколько «жизней» проекта в разных экономических условиях. Это позволяет оценить различные варианты развития событий с учетом разнообразных возможностей, рисков и влияния реальных и потенциальных угроз. Причем, сделать это без потери реальных денег.

Успешно построенная, протестированная и признанная инвестором, как приемлемая, финансовая модель может выступить в качестве основы для написания бизнес-плана и быть приложена в качестве обоснования к инвестиционной заявке для получения денег в банке или к ТЭО проекта.

После получения инвестиций, правильно создать новую пустую финансовую модель, в которую следует заводить данные, соответствующие реальному положению дел.

4. Наиболее частые задачи, когда нужна модель.

В большинстве случаев модель создается для анализа инвестиций (оценки инвестиционной привлекательности проекта) и для всестороннего и взвешенного учета всех возможных рисков будущего проекта (факторов, которые могут мешать, усложнять, удорожать, замедлять или даже остановить его ход).

Вот варианты других задач, когда используется моделирование:

- Оценка рентабельности инвестиций

- Расширение / Запуск нового производства

- Выход на новый рынок / сегмент / в новый регион

- Развитие сбытовой / филиальной сети

- Реструктуризация бизнеса

- Сделки по слиянию и поглощению (M&A)

- Продажа бизнеса / активов / направления

- Обоснование целесообразности проекта для инвесторов

- Расширенный анализ рисков по текущему проекту и т.д.

5. Как работает финансовая модель.

Наиболее часто ипользуемый и считающийся наиболее эффективным сегодня является метод имитационного моделирования, который с нужной точностью воспроизводит все процессы и денежные расчеты, с учетом имеющихся ресурсов и расчетов с внутренними и внешними контрагентами.

Основой идеей ИМ является сценарный подход, который описывает и позволяет сравнивать между собой под разными углами два, три и более одинаковых проекта, на каждый из которых действуют разные факторы.

Выявляя факторы, которые нестабильны в большинстве сценариев, можно судить о гибкости и уязвимости проекта.

Наибольшей результативности в финансовом моделировании можно добиться, используя специальное программное обеспечение (как, например, Business Plan Expert, Project Expert, Alt Invest, Prime Expert и т.д.).

6. Дисконтирование.

Учитывая тот факт, что деньги имеют вполне определенную стоимость, которая изменяется в зависимости от течения времени и среды, в которой они вращаются, денежные потоки, фигурирующие в разные временные периоды, невозможно сравнивать впрямую.

Для сравнения разновременных денежных потоков между собой и приведения стоимости денег к единому значению (выявление стоимости капитала на определенный момент времени) в современных моделях используется метод дисконтирования.

Метод дисконтирования опирается на экономические показатели, ключевым из которых является ставка дисконта (discount rate). Ставка дисконта устанавливается индивидуально на каждый проект и отражает доходность различных вариантов инвестирования и темп изменения стоимости денег во времени.

7. Последовательность шагов для получения инвестиций.

- Возникновение бизнес-идеи, предварительное видение будущего проекта, временных и денежных рамок, ключевых факторов, определяющих его финансовую привлекательность.

- Анализ имеющихся данных, сбор и структурирование недостающей информации, проведение маркетингового исследования, описание схемы производства, сбыта, выявление имеющихся ресурсов, контрагентов и т.д.

- Построение финансовой модели, проверка гибкости проекта при наступлении различных неблагоприятных условий. Корректировка проекта для придания ему большей устойчивости и снижения риска невозврата инвестиций.

- Создание бизнес-плана, включающего маркетинговую (описательную) и экономическую (расчетную) части.

- Защита проекта перед инвестором, получение средств, запуск.

8. Уникальность каждой финансовой модели.

Каждая финансовая модель имеет свои особенности и специфику, которая возникает вследствии особенностей ведения дел в различных отраслях (например, в гостиничном бизнесе используется такой показатель, как “Выручка на один номер”), географических регионах (например, в Коми – 90% стоимости продуктов составляет доставка), в компаниях разного масштаба (например, Кока-Кола тратит на рекламу до 45% прибыли) и вследствии влияния различных специфических факторов.

К таким факторам могут, например, относится политические (например, проекты имеющие отношение к Олимпиаде «Сочи-2014» имеют более высокий приоритет перед другими проектами, при заметно более низкой или даже отрицательной рентабельности), экономические (налоги на спирное заметно выше, чем на хлебобулочные изделия), социальные, технологические и другие виды факторов.

9. Показатели финансовой модели.

Финансовая модель содержит множество исходных факторов, на основе которых проводится анализ и моделирование будущих денежных потоков:

- Исходные данные (товары, контрагенты, процессы, даты, методы производства и сбыта, объемы поставок, налоги и т.д.)

- Драйверы, ключевые расчётные показатели проекта (доля рынка, доля прибыли, коэффициенты, показатели заполняемости, “средние чеки” и т.д.)

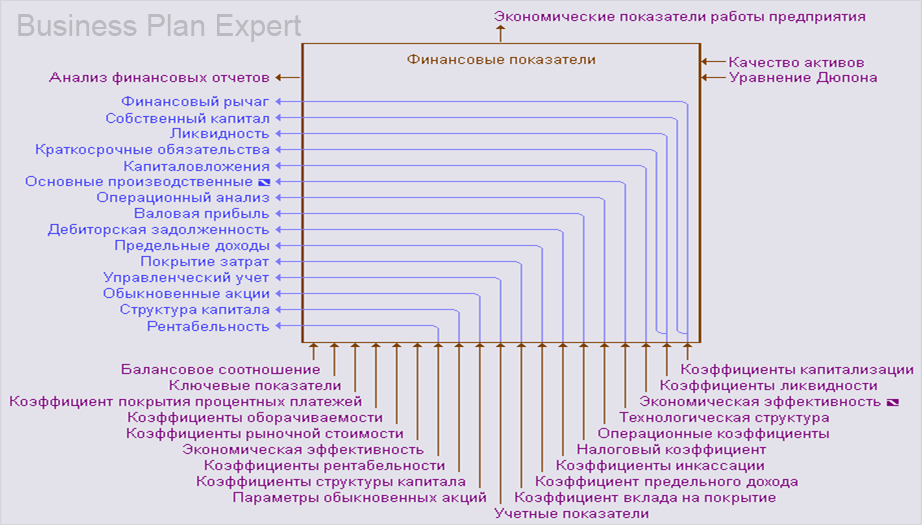

- Финансовые (капитализация, ликвидность, рентабельность, оборачиваемость, структура капитала и т.д.)

- Инвестиционные (эффективность, устойчивость, доходность на акцию, коэффициент покрытия девидендов и т.д.)

- Отраслевые или специфические (выручка на оборот в кв.м., средняя стоимость чека, стоимость прироста единицы запасов сырья, киловатт-часы на единицу продукции, стоимость привлечения одного клиента, стоимость кубометра строительства, затраты на транспортировку одной тонны груза, средняя выручка на один гостиничный номер и т.д.)

10. Показатели финансовой модели.

11. На что опираются и на что влияют коэффициенты рентабельности.

12.Продукты для финансового моделирования.

Продукты для фин.моделирования делятся на:

- Открытые (Alt Invest) – все формулы «открыты» и доступны для редактирования. Плюсы: основаны на Excel, не требует знания моделирования, просты. Минусы: высокий риск ошибок, поиск проблемных мест занимает много времени, при большом количестве данных начинают работать медленно, мало функций, просты, невозможно строить объемные модели.

- Открытые с защитой (Prime Expert) – все формулы открыты, но защищены от исправлений. Плюсы: невозможно «испортить» модель, возможно построить объемную модель, большое количество функций, возможность использования поключенных электронных таблиц. Минусы: дороже, сложнее в обучении.

- Закрытые (Business Plan Expert, Project Expert, Comfar, Inec) – формулы «зашиты» в программу, исправить их на свои невозможно. Это плюс и минус.

13. Типичные ошибки при построении моделей.

- Несоблюдение обозначенной структуры модели – листы с входными данными содержат расчеты, листы с расчетами содержат константы

- Несоблюдение принципа единообразия формул на одной строке – формулы нельзя протянуть

- Расчеты содержат ссылки на пустые ячейки

- Модель содержит скрытые строки и столбцы

- Расчеты содержат связи с другими файлами

- Модель содержит системные сообщения об ошибках

- Включен режим итераций, расчеты содержат формулы массивов

Пример требований к финансовой модели на примере требований ВнешЭкономБанка (выдержки)

1. Общие требования.

Никакая часть финансовой модели не должна быть скрыта, защищена, заблокирована или иным образом недоступна для просмотра и внесения изменений.

Финансовая модель должна обладать понятной и логичной структурой. Последовательно должны быть представлены исходные данные (допущения), финансовые прогнозы и промежуточные расчеты, результаты финансовых прогнозов; указанные элементы должны быть визуально отделены друг от друга, но связаны между собой расчетными формулами.

Финансовая модель должна допускать внесение изменений в первоначально заложенные допущения и автоматически корректировать финансовые прогнозы в случае внесения таких изменений. Модель должна быть построена так, чтобы позволить проведение анализа чувствительности результатов финансовых прогнозов к изменению всех допущений модели.

Если финансовые показатели, полученные в финансовой модели, основаны на одной или более базовых моделях, необходимо обеспечить динамические связи между этими базовыми моделями.

Финансовая модель должна обладать достаточной степенью детализации, то есть содержать разбивки по основным видам продукции, регионам, производственным единицам, периодам, статьям доходов и затрат и т.п. В то же время, финансовая модель должна предоставлять информацию в интегрированном виде, а именно, в её составе должны присутствовать взаимосвязанные друг с другом прогнозный отчет о прибылях и убытках, прогнозный баланс, прогнозный отчет о движении денежных средств.

Формы прогнозной финансовой отчетности и промежуточные отчеты не должны противоречить друг другу.

В модели должны быть в явном виде указаны:

- Срок жизни проекта

- Длительность прогнозного периода (не должен быть менее дисконтированного периода окупаемости проекта и срока возврата кредита)

- Длительность постпрогнозного периода и начальный момент прогнозного периода

- Шаг прогноза (для инвестиционной стадии – один квартал, в случае наличия месячной сезонности – один месяц; для операционной стадии — один год)

- Тип денежных потоков (номинальные, реальные)

- Итоговая валюта денежных потоков

- Вид ставки дисконтирования и метод её расчета

- Методика расчета финальной стоимости (с указанием ожидаемого темпа роста в постпрогнозный период)

- Макроэкономические данные (прогнозы инфляции, обменных курсов, роста реальной заработной платы и т.п.)

- Прогноз капитальных вложений, объема продаж и объема производства (а также иных количественных факторов) и т.д.

Обязательные показатели:

- Прогноз цен/тарифов на готовую продукцию/услуги

- Нормы расхода ресурсов на единицу выпуска

- Прогноз цен на основное сырье и материалы и других затрат, составляющих важную долю в себестоимости

- Прогноз затрат на персонал

- Прогноз условно постоянных затрат

- Условия расчетов с контрагентами (отсрочки и предоплаты по расчетам с поставщиками и покупателями, бюджетом, персоналом)

- Нормативы оборачиваемости

- Информация о налогах и иных обязательных платежах (пошлинах, взносах по обязательному страхованию)

- Предпосылки по учетной политике (политика по амортизации, капитализации затрат, созданию резервов, признанию выручки)

- Прогнозная структура финансирования, условия по заёмному финансированию (процентные ставки, график получения и обслуживания долга)

- Данные фондового рынка для расчета ставки дисконтирования

- Иные исходные данные и предпосылки, важные для данной отрасли и типа проекта и т.д.

Прогнозный отчет о прибылях и убытках должен быть составлен по методу начисления (accrual base) и содержать, в том числе, следующие финансовые показатели: выручка, валовая прибыль, валовая рентабельность, EBITDA (операционная прибыль до вычета амортизации, процентов и налогов), EBIT (операционная прибыль до вычета процентов и налогов), чистая прибыль, чистая рентабельность. Если в силу отраслевых или иных особенностей проекта данные показатели не представлены, следует указать факт и причины их отсутствия в описании к финансовой модели.

Прогнозный отчет о движении денежных средств должен включать денежные потоки от операционной, инвестиционной и финансовой деятельности. В случае предполагаемого долгового финансирования, справочно должны быть приведены свободные денежные потоки до обслуживания долга (CFADS).

Финансовые и инвестиционные показатели, которые должны быть в обязательном порядке:

- Инвестиционной привлекательности (NPV, DPBP, IRRequity)

- Финансовой устойчивости (Interest coverage ratio, EBIT/проценты, Debt Service Coverage Ratio, DSCR, Loan Life Coverage Ratio, LLCR)

- Долговой нагрузки (Долг/Собственный капитал, Долг/EBITDA, Долг/CFADS, PLCR (Project Life Coverage Ratio), RLCR (Reserve Life Coverage Ratio)

- Ликвидности (показатель текущей ликвидности – current ratio и быстрой ликвидности – quick ratio)

- Рентабельности (рентабельность собственного капитала (ROE), рентабельность активов (ROA), рентабельность продаж (ROS), рентабельность инвестиций (капитала) (ROCE)

- Оборачиваемости (дебиторской задолженности, кредиторской задолженности, запасов).

Для оценки устойчивости финансовых показателей применяется метод анализа чувствительности – оценки степени воздействия изменения ключевых факторов чувствительности на результаты финансовых прогнозов. Если анализ чувствительности не позволяет измерить/проиллюстрировать отдельные риски, применяются иные методы, в том числе, расчет точки безубыточности, метод Монте-Карло, сценарный анализ, факторный анализ и т.п.

К ключевым факторам чувствительности относятся допущения (исходные данные) финансовой модели, фактические значения которых в ходе реализации проекта (ввиду невозможности их точной оценки или присущей им волатильности) могут значительно отклониться от значений, заложенных в финансовую модель. В частности, к типичным факторам чувствительности можно отнести:

- Цены на готовую продукцию и тарифы на услуги;

- Объем продаж (интенсивность эксплуатации, число покупателей/пользователей);

- Объем капитальных затрат;

- Задержки ввода инвестиционного объекта в эксплуатацию и выхода на проектную мощность;

- Цены на основное сырьё и материалы, топливо, трудовые ресурсы;

- Величину постоянных операционных затрат;

- Ставку дисконтирования;

- Прогнозные темпы инфляции;

- Обменные курсы валют, и т.п.

В обязательном порядке необходимо провести анализ чувствительности к изменению ставки дисконтирования, цены реализации продукта, цены ключевого ресурса и объёма продаж.

ОЧЕНЬ хорошая статья!!!

вот еще бы парочку примеров как рассчитываются показатели.